Il 2014 è stato per tutti i costruttori di macchine agricole un anno che ha visto rallentare il business e calare i fatturati. Non si sono sottratti a questa tendenza nemmeno i tre tradizionali big della meccanizzazione agricola (John Deere, Cnh Industrial e Agco), ai quali da quest’anno affianchiamo il colosso giapponese Kubota, che sta registrando numeri sempre più significativi nel mondo della meccanizzazione agricola per colture estensive.

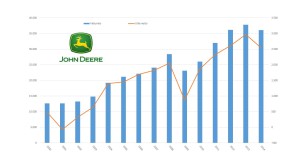

Partiamo comunque come sempre dal primo in classifica, ossia John Deere. L’ultimo trimestre 2014 in casa del Cervo ha visto un decremento delle vendite e dei ricavi del 5,1% rispetto al pari data 2013 (8.965 milioni contro 9.451), per cui per l’anno fiscale 2014 (chiusosi a fine ottobre 2014, ndr) vendite e ricavi sono calate del 4,6% rispetto al 2013, scendendo a quota 36.067 contro i 37.795 del 2013. L’utile netto del gruppo è risultato pari a 3.162 milioni di dollari (contro i 3.537 dell’anno precedente), in calo cioè del 10,6%, mentre quello delle macchine è sceso da 2.974 a 2.548 milioni di dollari (-14,3%).

«John Deere ha completato un altro anno di performance solide nonostante le condizioni più deboli nel settore mondiale dell’agricoltura – ha dichiarato Samuel R. Allen, direttore e Ceo di John Deere – che ha determinato un calo nelle vendite e nei ricavi rispetto ai livelli record del 2013. Il rallentamento è stato più evidente nelle vendite delle macchine di alta potenza, compresi molti dei nostri modelli più redditizi. Ciò nonostante, la nostra positiva gestione dei costi e degli asset e l’aver stabilito un business ad ampio spettro ci ha consentito di riportare ottimi risultati e di rimanere in una solida condizione finanziaria».

Nel settore agricoltura e giardinaggio le vendite sono scese del 13% per l’ultimo trimestre e del 9% per l’intero anno, a causa soprattutto dei minori volumi di vendita, della cessione delle operazioni nel settore acqua e allo sfavorevole cambio valuta. A parziale compensazione di questi fattori negativi da segnalare i migliori prezzi realizzati. Per quanto riguarda il profitto operativo in questo settore, è risultato in calo (3.649 milioni) a seguito dei minori volumi di vendita e di produzione, un meno favorevole mix prodotto, l’effetto valuta sfavorevole e i maggiori costi di produzione, primariamente relativi ai programmi di adeguamento dei motori alle normative sulle emissioni.

Per l’anno fiscale 2015 le vendite delle macchine del gruppo sono previste in calo di circa il 15% (20% nel settore agricoltura e giardinaggio), mentre il margine netto attribuibile a Deere & Co. dovrebbe essere di circa 1,9 miliardi di dollari. Nel settore agricoltura i prezzi più bassi delle commodity e i redditi agricoli in caduta stanno mettendo pressione sulla richiesta di macchine agricole, soprattutto quelle di alta potenza. In Usa e Canada le vendite nel settore globale delle macchine agricole per il 2015 sono previste in calo del 25-30%, nella Ue-28 del 1’% e in Sudamerica del 10%, mentre in Asia il calo dovrebbe essere limitato.

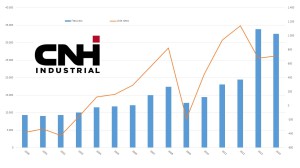

Passando a Cnh Industrial, l’anno 2014 si è chiuso con ricavi pari a 8,4 miliardi di dollari nel quarto trimestre e a 32,6 miliardi di dollari per l’intero anno (9,3 miliardi di dollari e 33,8 miliardi di dollari nei corrispondenti periodi del 2013), in calo rispettivamente del 9,7% e del 3,8% sui pari data. Nel trimestre l’utile operativo delle Attività Industriali è stato di 376 milioni di dollari (389 milioni di dollari nel quarto trimestre 2013), con un margine operativo del 4,7% (+0,4 punti percentuali). Nell’anno l’utile operativo delle Attività Industriali è stato di 1.988 milioni di dollari (2.095 milioni di dollari nel 2013). Il margine operativo si è posizionato al 6,4%, stabile rispetto all’anno precedente. L’utile netto è stato di 87 milioni di dollari (pari a 0,06 dollari per azione) nel trimestre e di 708 milioni di dollari (pari a 0,52 dollari per azione) nell’anno.

L’aumento dei ricavi di vendita netti delle macchine per le costruzioni e di Powertrain è stato compensato da un calo delle macchine per l’agricoltura. Nel 2014, infatti, i ricavi di vendita netti delle macchine per l’agricoltura sono stati pari a 15.204 milioni di dollari, con un calo del 9,3% rispetto al 2013 (-7,9% a cambi costanti) dovuto a minori volumi e a un mix prodotto sfavorevole, in particolare in America Latina e Nord America, con un significativo decremento per i prodotti ad alta potenza. Tale andamento è stato parzialmente compensato da migliori prezzi.

A livello globale la domanda di macchine per l’agricoltura nell’anno è calata rispetto al 2013, con i trattori in calo del 7% e le mietitrebbiatrici del 18%. La quota di mercato delle macchine per l’agricoltura è rimasta invariata per i trattori, mentre per le mietitrebbiatrici è stata inferiore all’andamento del mercato principalmente a causa della transizione ai prodotti equipaggiati con motori conformi alla normativa Tier 4B sulle emissioni in Nord America, nonché di un mix mercato negativo in Asia Pacifico. La produzione globale delle macchine per l’agricoltura è stata superiore del 5% rispetto alle vendite ai clienti finali durante il 2014, ma è stata inferiore del 19% rispetto alle vendite ai clienti finali nel quarto trimestre, dal momento che il gruppo ha realizzato il programmato rallentamento della produzione per ridurre le scorte di proprietà e dei dealer.

Per il 2015 il gruppo si attende un miglioramento della redditività dei veicoli commerciali e delle macchine per le costruzioni, unito alle misure strutturali per il miglioramento dei costi previste nel programma di efficienza del gruppo ora estese alle macchine per l’agricoltura. Queste azioni consentiranno di attenuare, ma non compensare completamente, l’impatto negativo del permanere di un contesto di mercato difficile nel comparto agricolo della coltura a file e l’impatto del recente significativo apprezzamento del dollaro Usa verso le altre valute in cui il gruppo svolge i suoi business, permettendo al Gruppo di mantenere il margine operativo, a meno di ulteriori peggioramenti valutari al di fuori degli Stati Uniti rispetto agli attuali livelli dei cambi. Pertanto Cnh Industrial fissa gli obiettivi per il 2015 come segue: ricavi netti delle Attività Industriali di circa 28 miliardi di dollari, con un margine operativo delle attività industriali tra 6,1 % e 6,4%, e indebitamento netto industriale tra 2,2 e 2,4 miliardi di dollari, con la generazione di liquidità attesa per l’anno derivante principalmente dalla riduzione delle scorte nel segmento delle macchine per l’agricoltura.

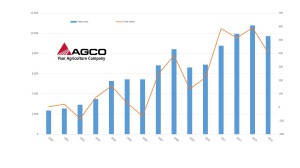

Terza dei big è Agco. Con un ultimo trimestre in calo del 13% circa sul pari data 2013, le vendite per l’intero anno 2014 in casa Agco si sono chiuse a quota 9.724 milioni di dollari, in calo del 9,9% sul 2013. Il margine netto è stato pari a 404,2 milioni di dollari (contro i 592,3 dell’anno precedente), pari a 4,70 $ per azione (6,01 nel 2013). In termini numerici i trattori hanno perso il 2% in Nord America, il 15& in Sudamerica e il 9% in Europa Occidentale, mentre le mietitrebbie sono calate del 25%, 24% e 11% rispettivamente in Nord America, Sudamerica ed Europa Occidentale. In termini di fatturato, il Nord America ha perso il 12,5%, Il Sudamerica il 18,4%, Eame il 5,9% e l’Asia Pacifico il 4%.

«Nonostante la domanda debole del mercato nell’ultimo trimestre – ha commentato Martin Richenhagen, presidente e Ceo della corporation americana – abbiamo fatto solidi progressi sia con la riduzione delle scorte sia con il programma di riduzione dei costi. Abbassando la produzione di circa il 20% rispetto al quarto trimestre 2013, le scorte a fine anno sono scese ben al di sotto dei livelli del 2013. Il nostro programma di ristrutturazione è in linea con gli obiettivi fissati per il 2015. Attraverso una combinazione di pensionamenti, cassa integrazione e il licenziamento del personale a tempo determinato, abbiamo ridotto la forza lavoro di oltre il 9% rispetto al 2013. Il nostro focus a breve termine rimane la gestione del capitale operativo, la riduzione dei costi e la generazione di flusso di cassa, bilanciando al contempo le riduzioni dei costi a breve termine con il proseguimento degli investimenti in iniziative a più lungo periodo».

Come previsioni per il 2015, secondo Agco i prezzi più bassi delle commodity relativi al 2014 finiranno con l’impattare negativamente il reddito degli agricoltori nel 2105, mettendo sotto pressione la domanda di macchine agricole nei mercati più sviluppati. Il fatturato Agco per il 2015 è previsto in un range tra gli 8,1 e gli 8,3 miliardi di dollari, in conseguenza degli impatti delle deboli condizioni del mercato e del cambio valuta sfavorevole. Lo stesso dicasi per il margine lordo e netto, attesi sotto i livelli del 2014 per l’impatto negativo del calo delle vendite e dei volumi di produzione.

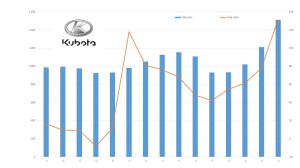

E chiudiamo con la new entry Kubota, che in realtà sarebbe da collocare prima di Agco, visti i suoi volumi di vendite. Per il colosso giapponese, infatti, parliamo dell’anno fiscale che si è chiuso al 31 marzo 2014, con vendite che hanno raggiunto un valore di 1.508 miliardi di yen (circa 12,6 miliardi di dollari), in crescita del 24,6% sulla precedente stagione. Sul mercato domestico (42,3% del fatturato) le vendite sono aumentate del 17,6% e per quanto riguarda le macchine agricole e industriali l’aumento è da imputare alle maggiori vendite delle macchine agricole, delle macchine da costruzione e dei motori.

Le vendite nei mercati oltreoceano (57,7% del fatturato, 2,6% in più sul 2013) sono aumentate del 30,4% rispetto all’anno precedente e per quanto riguarda le macchine agricole e industriali la crescita è avvenuta in particolare in Nord America, Asia (Giappone escluso, ovviamente) ed Europa. Il margine operativo è aumentato del 66,8% grazie all’incremento delle vendite sul mercato giapponese ed estero e al deprezzamento dello yen.

Concentrandosi sul settore macchine agricole e industriali, il fatturato è cresciuto del 29,3% toccando quota 1.153 miliardi di yen (76,4% del fatturato complessivo). Le vendite di macchine agricole in Giappone hanno registrato un incremento record (+24,9%) a seguito della straordinaria domanda prima dell’aumento delle tasse e l’entrata in vigore del budget supplementare relativo all’agricoltura. Anche all’estero le vendite sono aumentate (31,1%). In Nord America è continuato il trend di recupero dell’economia e le vendite di trattori sono cresciute grazie in particolare al lancio di nuovi prodotti. In Europa la crescita è stata significativa grazie all’aumento delle vendite dei trattori, così come in Asia è aumentata decisamente per l’aumento delle vendite in Cina.

«Kubota sta strategicamente accelerando il suo pieno ingresso nel mercato delle macchine agricole per l’agricoltura estensiva nel tentativo di realizzare una crescita a medio-lungo termine – ha dichiarato il presidente di Kubota Corporation Masatoshi Kimata –. Finora, Kubota ha espanso il suo business all’estero sulla base del successo nel settore delle macchine agricole per la coltivazione del riso in Giappone. Guardando avanti, però, le energie saranno convogliate verso l’ingresso completo nel mercato delle macchine agricole “estensive”, dove la superficie coltivata è stimata essere più di quattro volte superiore a quella della coltivazione del riso. Kubota svilupperà questo suo business ampliando la gamma di prodotti, rafforzando ed espandendo la sua rete vendita e assistenza, e implementando altre misure allo scopo di costruire una solida posizione nel mondo dei costruttori europei e americani di macchine agricole».